Геополитика омрачила сезон закачки — обзор рынка газа

Во втором квартале 2025 года цены на газ формировались под влиянием геополитических факторов, сообщает компания Elenger в обзоре газового рынка за 2-й квартал 2025 года*.

Второй квартал 2025 года начался с резкого падения цен: фьючерсы TTF на ближайший месяц снизились примерно на 20% в период с 1 по 9 апреля. Слабость рынка была обусловлена прежде всего возобновившейся геополитической напряжённостью после инаугурации Дональда Трампа и объявления новых тарифов со стороны США, что вызвало опасения по поводу начала глобальной торговой войны. Эти события пошатнули мировые экономические ожидания и оказали давление на все классы активов, включая газ. Снижение цен совпало с традиционным сезонным спадом спроса в Европе вслед за завершением отопительного сезона. После первоначальной распродажи на рынке наступил сравнительно спокойный период с низкой волатильностью, который продолжался до конца мая.

Затем волатильность вернулась. Первым импульсом стали более масштабные, чем ожидалось, ремонтные остановы на норвежских месторождениях — один из ключевых рисков, на который мы указывали в предыдущей публикации. Дополнительное давление оказало заявление Европейского союза о намерении полностью отказаться от импорта российского газа к концу 2027 года.

После нескольких относительно спокойных недель в июне геополитическая напряженность вновь обострилась. 13 июня вспыхнул открытый конфликт между Израилем и Ираном. Цены TTF отреагировали незамедлительно, поднявшись примерно с 35 до 41–42 €/МВт·ч. Однако боевые действия оказались недолговечными. После быстрой деэскалации цены на газ за один день упали на 12% и в течение следующей недели продолжили снижение, опустившись к концу июня ниже отметки 33 €/МВт·ч (см. рис. 1).

Средняя цена эталонного (benchmark) фьючерсного контракта ICE Endex TTF «первый месяц вперёд» во II квартале 2025 г. составила 35,702 €/МВт·ч, тогда как форвардные контракты на первый полный месяц вперед — август 2025 г. — закрылись 30 июня на уровне 32,898 €/МВт·ч (см. рис. 1). Форвардная кривая цен на природный газ остаётся относительно плоской в ближайшие месяцы: зимние месяцы торгуются на уровне около 37 €/МВт·ч (см. рис. 2).

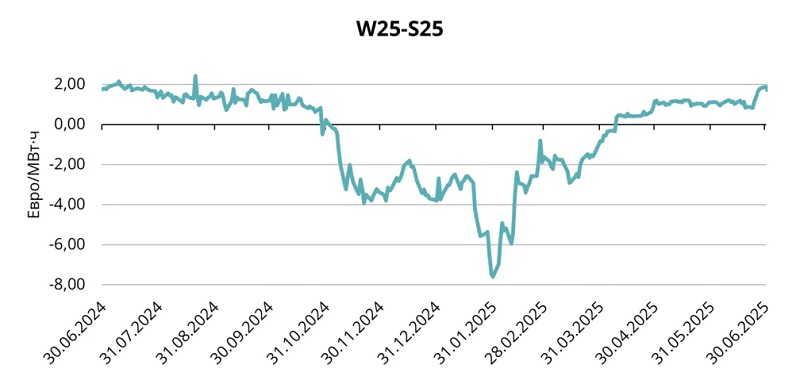

Это означает, что зимние цены немного выше оставшихся летних, однако экономически закачивать газ летом с последующим отбором зимой по-прежнему невыгодно: с учетом затрат на хранение и финансирование точка безубыточности составляет примерно 2,5–3 €/МВт·ч. В конце второго квартала спред составлял чуть менее 2 €/МВт·ч, тогда как в течение большей части квартала держался ближе к 1,50 €/МВт·ч (см. рис. 3).

Это подводит нас к критически важному элементу газовой и энергетической безопасности Европы — уровню заполненности хранилищ и летним закачкам, обеспечивающим снабжение в зимний период.

Быстрый рост запасов на фоне разнородных национальных политик

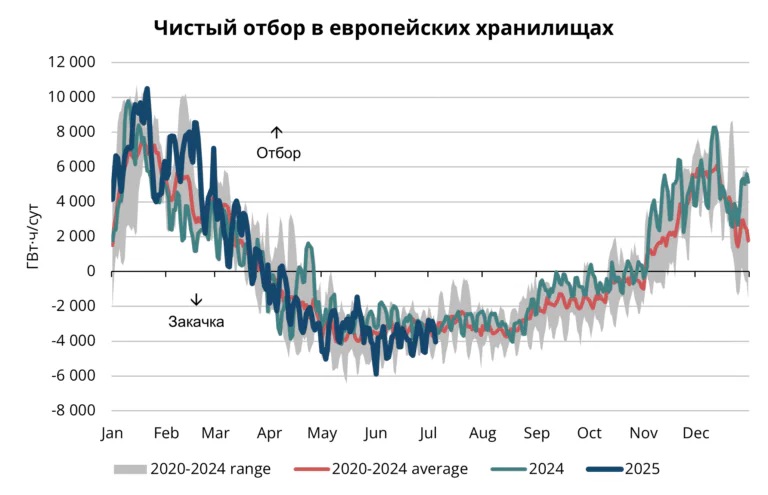

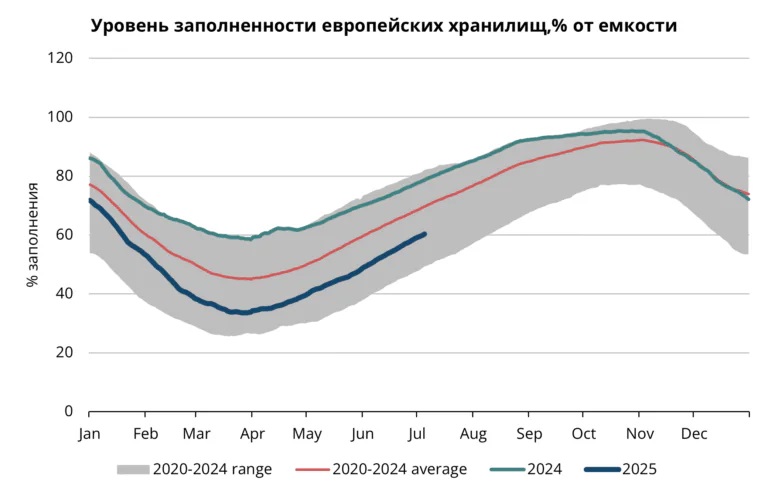

К концу 2024 года уровень запасов опустился ниже среднего показателя за последние пять лет (см. рис. 5). Январь и первая половина февраля сопровождались продолжительным активным отбором: холодная и безветренная погода по всей Европе привела к повышенному потреблению газа для выработки электроэнергии (см. рис. 4). К концу марта в Европе были зафиксированы первые дни чистой закачки, что в целом соответствует сезонной норме.

Второй квартал ознаменовал начало основного сезона закачки. И несмотря на то что спред «зима–лето» не обеспечивал очевидной прибыли — оставаясь ниже типового порога безубыточности в 2,5–3,0 €/МВт·ч, — уровень запасов рос быстрее ожиданий. Многие участники рынка действуют по долгосрочным договорам хранения и рассматривают фиксированные резервные платежи как невозвратные издержки. Поэтому решения о закачке во втором квартале зачастую принимались, исходя лишь из сравнения спреда «лето–зима» со стоимостью финансирования — обычно около 1 €/МВт·ч, — что во многих случаях делало закачку экономически оправданной даже при низком абсолютном спреде. На конец июня 2025 года европейские газовые хранилища были заполнены примерно на 58,7% — заметно ниже уровня в 77% годом ранее, — однако темпы пополнения стабильно росли во второй половине второго квартала (см. рис. 4).

Регуляторная база ЕС остается ключевым фоном Регламент ЕС по хранению газа (EU/2022/1032), устанавливающий обязательную цель по достижению 90% заполненности хранилищ к 1 ноября, продлён до 2027 года. Однако принятые Европейским парламентом поправки предлагают снизить этот порог до 83%, причём достичь его можно в период с 1 октября по 1 декабря, с допустимым отклонением в пределах ±4–10 процентных пунктов в неблагоприятных условиях, но не ниже 75%. Эти корректировки направлены на то, чтобы сгладить темпы летней закачки и сдерживать резкие ценовые колебания.

На фоне общеевропейского среднего всё более отчётливо проявляются серьёзные национальные различия

Италия: ранние субсидии — быстрый прогресс. В апреле Италия запустила схему субсидирования закачки, предлагая на аукционах около 1,90 евро/МВт·ч для стимулирования инъекций в условиях неблагоприятного рыночного спреда. После зимы, в результате которой хранилища оказались заполнены всего на 42%, эта мера показала высокую эффективность: к концу июня было забронировано почти 90% мощности ПХГ на предстоящую зиму, а фактический объём приближался к этой отметке.

Германия: медленное восстановление и растущее давление. Германия завершила зиму с уровнем заполненности хранилищ ниже 32%, и в течение второго квартала темпы закачки оставались слабыми. К концу июня запасы не достигли 50%, заметно отставая как от среднего уровня по ЕС, так и от прошлогодних показателей. Особую тревогу вызывает крупнейшее хранилище Реден, которое оставалось практически пустым, несмотря на своё стратегическое значение. Отсутствие рыночных стимулов (аналогичных итальянским субсидиям), сорвавшиеся аукционы мощности и слабый спред «зима–лето» привели к низкой коммерческой активности. По мере ужесточения целевых показателей к началу третьего квартала усиливается давление на Берлин — стране, возможно, придётся прибегнуть к государственной поддержке, чтобы обеспечить готовность к зимнему сезону. Германия понизила национальную цель по уровню заполнения хранилищ к началу ноября до 70% (с дифференциацией по типам хранилищ). Такой уровень практически совпадает с фактическим объёмом отбора прошлой зимой, что делает запас прочности минимальным и потенциально рискованным. В зимний период 2024–2025 годов Германия отобрала около 65–68% своих совокупных мощностей хранения, в зависимости от методики расчёта «полезных» объёмов, поэтому цель заполнения на уровне 70% к ноябрю фактически не оставляет страхового запаса на случай более холодной зимы или перебоев в поставках.

Прогноз газового рынка на III квартал: пока стабильно, но риски на горизонте

С учётом перспектив III квартала 2025 года можно ожидать, что на европейский и глобальный рынки газа продолжат влиять структурный дефицит предложения, геополитическая неопределённость и погодные риски для спроса. В Европе главной темой останется пополнение запасов, причём всё большее внимание будет уделяться странам-аутсайдерам, таким как Германия. Отсутствие сильных рыночных стимулов может ограничить закачку, если лишь не улучшится спред или не появятся новые государственные механизмы поддержки. Одновременно продолжающиеся (и тем более внеплановые) ремонты на норвежских активах, как показал II квартал, способны время от времени сужать предложение.

На глобальном уровне рынок СПГ по-прежнему структурно напряжён: МЭА (Международное энергетическое агентство, IEA) предупреждает, что 2025 год станет ещё одним сложным периодом из-за медленного ввода новых мощностей и продолжающейся конкуренции со стороны Азии. Хотя спрос в Азии пока сдержан, любое восстановление потребления в Китае или Японии способно быстро ужесточить мировые балансы.

Геополитика, особенно Ближний Восток, останется ключевым драйвером: любая эскалация, затрагивающая Ормузский пролив или критически важную инфраструктуру региона, мгновенно отразится на ценах газа и нефти. Наконец, погода всё сильнее будет влиять на краткосрочные цены: более жаркое, чем обычно, лето увеличит газовый спрос на электроэнергию в Европе и Азии, а активный сезон ураганов в Атлантике создает риски для экспорта СПГ из США. В итоге, несмотря на то что рынок в III квартале пока выглядит обеспеченным ресурсом, он остаётся уязвимым к совокупности политических, физических и геополитических шоков.

*Данный обзор рынка носит исключительно информационный характер. Мы стремимся добросовестно собирать наиболее существенную информацию из различных источников, но анализ не должен рассматриваться как совет или приниматься за единственную основу для каких-либо действий.

Читайте по теме:

Конец эры российского трубопроводного газа для Европы — обзор рынка газа

Комментарии закрыты.